一位比较有特色的科技股基金经理

今年以来,科技界各种层出不穷的事件及进展有点多,像ChatGPT,半导体行业的国产替代进程以及常温超导等,让人感到应接不暇。

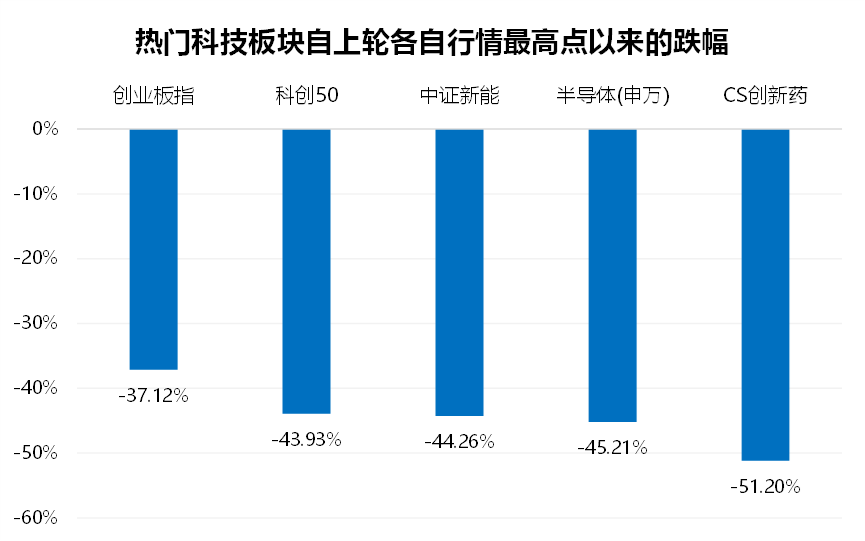

尽管部分进展事后被证伪,但其实反观当前A股市场的科技板块,在上轮(2019-2021)结构性牛市过后,市面上主流的科技行业主题指数从各自最高点至今的跌幅基本都在40%以上。经过连续两年股价的深幅调整以及业绩的消化,科技板块的估值的已经回到了较为合理甚至低估的水平,创业板指、科创50、中证新能、半导体(申万)以及CS创新药最新的PE分别为32倍、43倍、16倍、55倍和39倍(数据截至2023年8月8日),均处于历史相对低位。

在当前科技板块股价低迷但业界进展不断的时刻,此时的科技股或许有着不错的配置价值。然而要做好科技股的投资并非一件容易的事情,科技板块涉及到投资领域众多,而且每个领域都有着非常高的专业学习门槛,要前瞻性的发掘各个细分板块的投资机会并提前布局是一件非常难的事情:

(1)如果选错了方向,其业绩短期就可能出现非常大的分化,像今年火热的人工智能板块年初至今上涨30.87%,而中证新能指数今年则下跌了14.78%(截至8月8日),短短半年出头的时间两个赛道的业绩差异接近50%;

(2)如果在投资上缺乏了前瞻性,那么就很容易追高,像今年随着ChatGPT的爆火,很多基金经理也跟随市场配置了人工智能板块,然而真正赚钱的基金经理并不多,不少基金经理由于介入的位置较高,坐了一轮过山车。

尽管过去几年科技股表现不太理想,但仍然有一些科技赛道基金经理做出了不错的投资业绩,对这样一些绩优基金经理,我认为值得在行业底部将其纳入关注。像我最近在整理科技主题基金经理的过程,发现了长安基金的江山。正如这几年非常多的绩优基金经理来自于一些小而美的中小型基金公司一样,长安基金是一家管理规模快速上台阶的特色公司,其公募管理规模在今年上半年由年初的131亿增长至今年二季度末的283亿,管理规模逆势实现翻倍。

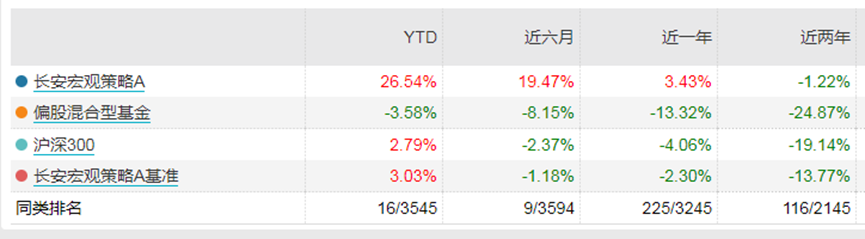

江山目前管理长安宏观策略、长安裕腾、长安鑫瑞科技先锋三只产品,合计管理规模7.63亿元。其中,长安宏观策略为江山的代表作,自2021年8月13日由他接手管理,在接手产品后,他将主要仓位投向了新能源、汽车、计算机及电子等科技板块。2021年8月13日至今,长安宏观多策略录得了2.39%的投资回报,而同期科创创业50以及中证科技指数则分别下跌40.88%和19.95%,产品表现显著优于科技行业;从不同时间维度来看,长安宏观策略在今年来、近6月、近1年、近2年均大幅跑赢市场和偏股混合型基金。不过由于科技股股价波动较大,期间投资者可能需要忍受较大幅度的净值波动(具体可参考下图)。

为理解江山背后投资业绩的取得,我尝试搜集了关于他的一些访谈资料,试图对他的投资理念及策略进行还原。

江山于2021年入职长安基金,在此之前他任职于宝盈和国投瑞银这两家长于科技股投资的公司,期间他有过8年时间的证券研究经验,先后从事过宏观策略和TMT行业研究。这样的研究背景使得他的能力圈主要集中于新能源、计算机、电子、传媒等这样的泛科技板块,这在他管理的长安宏观策略的具体持仓上也体现得十分明显。

在江山接受华宝证券的访谈(长安基金江山:聚焦行业景气度,自下而上精选优质成长——对话基金经理系列)中,他对其投资理念及策略进行了非常详细的介绍,从中我们可以看出他有着科技股基金经理的鲜明特征。

江山将自己的投资框架总结为:“优选景气行业,然后采用“自下而上”的方式挖掘优质成长股”。具体而言他会将行业景气度放在第一位,然后再看空间(行业空间、产品空间和股价空间)。在谈及为何要将行业景气度放在第一位时,江山表示:

行业景气度高时企业盈利和实际出货量可能会持续地超预期,企业在经营周期向上的过程中,整体经营会呈现规模效应,ROE和净利率的提升幅度都会比我们在报表上线性外推的效果更好,这就是我把行业景气摆在第一位的原因。

换言之,江山认为处于高景气行业的公司,其业绩增长有望呈现出非线性的特征,非线性的业绩增长往往大幅超出市场通常给的线性业绩预期,超预期的增速往往会带来业绩增长与估值提升的戴维斯双击。鉴于此他通常会投资处于产业周期早期和中期的公司,较少涉及产业周期后期的公司,因为这样更容易抓住业绩与估值双升带来的投资机会。

至于说到估值层面,江山则会相对淡化,认为高行业景气度及潜在的空间可以解释高估值,他将自己定义为牛市型选手,赚的是基本面动量的钱。江山表示:

我认为行业空间本身代表了我对它的预期收益率,在行业趋势向上、合理价格买入的前提下,我们最后赚的就是行业和公司兑现业务的钱,这与行业研究的本质更像。我觉得买估值的兑现远不如买行业本身基本面和公司业务兑现的确定性高,换言之,我的研究框架更倾向于EPS,除了极值PE的情况,其余时候我都会选择接受市场给到的估值水平。

整体来看,江山在阐述其投资理念及框架时,观点十分鲜明,从不含糊。在投资操作层面他也体现出了很好的言行一致性。

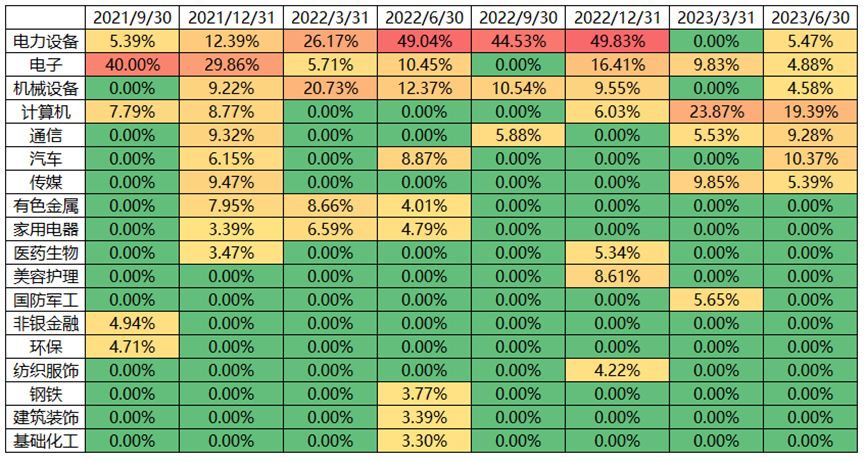

在行业层面,其持仓非常集中于电力设备、电子、机械、计算机、通信及汽车等科技行业,而且很容易发现他在行业持仓上变动较块,这体现了他在行业景气度上的判断力。从2022年2季度开始,他开始重仓新能源赛道,比较好的把握了5-7月新能源板块的快速反弹行情。在今年一季度他在有一定TMT底仓的基础上又对该板块进行了大比例加仓,介入时间相对较早,比较好的享受到了今年以来的人工智能板块行情,从而为他的优秀业绩表现奠定了很好的基础。

表:长安宏观策略各期申万一级行业分布

注:由于一季报和三季报仅披露前十大成分股,因此其行业分布会存在着一定程度的失真

至于为何在今年年初对行业由新能源切换为AI,他在访谈中分享了他的决策过程,表示:

一方面,新能源产业链供需格局没有前两年那么好,已经很难找到紧缺环节,预期单位盈利下行就会杀估值;另一方面,科技行业出现了大级别的创新,估值肯定会上台阶,并且估值向上的行业容错率也更高,所以当时很快就决定切过来。

他认为这一轮的AI浪潮很可能是本世纪以来最大的科技创新,可以极大的降低获取知识的成本。正因为如此,他及时对组合进行了调整。

在个股投资上,他对于看好的个股敢于重仓且呈现出了高换手的投资特点,是一位投资决策果断的交易型选手。复盘他在这些重仓个股上的投资,呈现出偏右侧的特点,一旦行情不再持续,他便会果断减仓离场。在重仓个股的估值上,正如他在访谈中所说,他并不是特别看重,各期组合的整体估值基本会保持在50倍甚至更高的水平。

在聊到对于未来一段时间的科技股行情判断时,江山直言不讳的表示:

基于对市场底部的判断,今年我的组合基本只考虑股价上行的空间。正所谓‘最好的防御就是进攻’,如果能够抓住产业趋势,把握处于上升期的行业,选择投资逻辑良好的个股,那么回撤都是暂时的。科技股天然波动就很大,所以我要保证组合能够在正确的方向上争取到更多的收益。

整体来看,江山是一位特点非常鲜明、进攻性极强的科技股选手,在行业及个股配置上敢于重仓,调仓果断且不拖泥带水。当然这样的风格也意味着其净值中短期会呈现出较大的波动,在当前市场整体处于底部的阶段,其向下空间较小而向上空间则非常可观,如果投资者看好未来的科技板块表现,这类进攻性非常强的基金经理还是可以考虑适当进行配置。

标签:

营业执照公示信息

营业执照公示信息