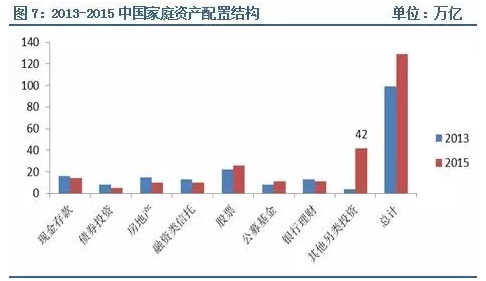

从最近三年的配置结构变化来看,中国家庭重配现金的格局没有发生明显变化,现金类资产(包括存款和高流动性利率债)在家庭资产配置结构中的占比始终在20%以上,与此同时,房地产仍然家庭最为重要的实物资产,其占比也在15%左右(随地产价格波动略有变化),另一个重要特征就是,随着对冲基金及各种衍生品的问世,以及私募机构的快速发展,私募基金、收藏及其他各种另类投资的占比在不断上升。

四. 中国理财市场的趋势

1.信用利差扩大以反应资产的实际风险溢价

2015年3月国务院法制办和人民银行正式推出《存款保险条例》,从2015年5月1日开始实施的存款保险制度, 使隐性而模糊的政府担保转向显性且赔付责任及赔付上限明确的保险制度,这种模糊的隐性担保实际上就是刚性兑付,存款保险制度的落地使得银行储户和投资者的保障程度高低立现,存款和理财产品的违约风险差异也相应凸显,理财产品风险的清晰化将推升实际风险溢价,体现为信用利差的扩大。

2.理财市场的收益率进一步反映市场利率曲线的变化。

2015年2月28日,央行宣布将存款利率浮动区间调至30%,5 月10 日,央行在宣布降息的同时将金融机构存款利率浮动区间的上限由存款基准利率的1.3倍调整为1.5倍,利率市场化再进一步。10月23日,央行宣布调人民币贷款和存款基准利率和金融机构人民币存款准备金率的同时,宣布对商业银行和农村合作金融机构等不再设置存款利率浮动上限。至此,我国金融体系的利率市场化至少在形式上已经完成。由于我国银行间拆借市场经过数十年发展已完全实现市场化定价。因此,央行将在这个基础上,通过利率走廊来调控金融市场的利率水平,央行货币政策从数量管理趋向于利率管理,理财市场的收益率也将进一步反映市场利率曲线的变化。

3.海外资产配置,是中国居民尤其是财富群体的下一个理财热点。

2013年以来,随着居民个人财富的迅速增长,以及人民币升值周期趋于尾声,中国居民购置海外不动产和海外基金、海外保险的金额在不断上升。2015年,离岸资产在个人资产配置中的占比已经高达27%,印证了市场流行的两个“三分之一”的说法:“三分之一的富人在海外拥有离岸资产,离岸资产在富人的投资性资产中占比约三分之一”。

4.机构资产在资产管理市场的占比将会逐渐提高。

随着养老金、保险资金规模的扩大及其投资领域的多元化,更多的保险资金和养老金将进入资管市场。从海外资产管理市场的发展情况来看,共同基金、养老金和保险是资产管理产业的三大支柱,机构资金是资管市场的主力军。目前全球资管市场上机构资金的占比大约为60%,因此,中国未来的资产管理市场从散户主导转向机构主导也是必然趋势。

5.随着ETP市场的发展,被动管理型资产的占比将显著提高。

随着各种指数基金、对冲基金和期权等衍生品的发展,国内的ETP产品不断延展,以被动式管理为主要模式的理财产品规模迅速增长。从2011年开始,ETF基金的规模逐年增长,2015年,ETF基金的规模为4914亿,为2013年的3倍。ETP产品的快速增长决定了被动管理型资产的占比将相应提高。